SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Полюс подтвердил основные производственные показатели - Атон

- 24 июня 2021, 13:45

- |

Полюс золото: основные итоги Дня инвестора

Полюс 23 июня провел День инвестора. Его основные итоги мы приводим ниже.

Полюс подтвердил прогноз по производству золота на 2021 на уровне 2.7млн унц. (-2% г/г). В 2022 производство золота должно составить 2.8млн унц. за счет Олимпиады, а 2023 — 2.9 млн унц. в результате дальнейшего восстановления уровня содержания на Олимпиаде;

Капзатраты на 2021 подтверждены на уровне $1.0-$1.1млрд. В последующие периоды капзатраты ожидаются на уровне $1.1-$1.2млрд в 2022 и $1.0-1.1 млрд в 2023. Рост капзатрат в 2022-23 связан со включением проекта строительства ЗИФ-5 и освоением Сухого Лога;

Общие денежные затраты (TCC) ожидаются на уровне $425-$450/унц. в 2021, $425-$450/унц. в 2022 и $400-$450/унц. в 2023;

Полюс объявил два новых проекта расширения производства, а именно, Олимпиадинская ЗИФ (увеличение производительности с 14.3млн т в год до 15.0млн т в год к середине 2022, капзатраты на уровне $50 млн) и Куранахская ЗИФ (увеличение производительности с 6.1 млн т в год до 7.5 млн т в год в 2024, капзатраты на уровне $100 млн).

Полюс 23 июня провел День инвестора. Его основные итоги мы приводим ниже.

Полюс подтвердил прогноз по производству золота на 2021 на уровне 2.7млн унц. (-2% г/г). В 2022 производство золота должно составить 2.8млн унц. за счет Олимпиады, а 2023 — 2.9 млн унц. в результате дальнейшего восстановления уровня содержания на Олимпиаде;

Капзатраты на 2021 подтверждены на уровне $1.0-$1.1млрд. В последующие периоды капзатраты ожидаются на уровне $1.1-$1.2млрд в 2022 и $1.0-1.1 млрд в 2023. Рост капзатрат в 2022-23 связан со включением проекта строительства ЗИФ-5 и освоением Сухого Лога;

Общие денежные затраты (TCC) ожидаются на уровне $425-$450/унц. в 2021, $425-$450/унц. в 2022 и $400-$450/унц. в 2023;

Полюс объявил два новых проекта расширения производства, а именно, Олимпиадинская ЗИФ (увеличение производительности с 14.3млн т в год до 15.0млн т в год к середине 2022, капзатраты на уровне $50 млн) и Куранахская ЗИФ (увеличение производительности с 6.1 млн т в год до 7.5 млн т в год в 2024, капзатраты на уровне $100 млн).

Основные производственные целевые показатели были подтверждены, а долгосрочный прогноз по капзатратам оказался на $200 млн выше наших оценок. Нам продолжает нравиться Полюс как высококачественная экспозиция с «плечом» на цену золота, однако мы предпочитаем Полиметалл в связи с его более низкой оценкой (6.7x по EV/EBITDA 2021П против 8.7x у Полюса), а также присутствия более цикличного серебра в структуре выручки.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |История Лензолото близится к завершению - Финам

- 04 июня 2021, 17:39

- |

Сегодня обыкновенные и привилегированные акции «Лензолото» при большом росте объемов торгов подскочили на предельно допустимую величину 40% и встали «по планке». Завтра рост может продолжиться, но он не будет долгим.

Причина ажиотажа – в том, что сегодня советом директоров компании рекомендовано распределить дивиденды за 2020 год в размере по 15 219,50 руб. на одну обыкновенную акцию и по 3 699,27 руб. на одну привилегированную акцию. Дивидендная доходность к вчерашним ценам акций превышает 62%. Закрытие реестра назначено на 13 июля 2021 года.

В основном эти рекордные дивиденды представляют собой долю акционеров в прибыли «Лензолото» от продажи «Полюсу» своего единственного актива – 94,4% акций АО «ЗДК „Лензолото“ в рамках процесса консолидации активов „Полюса“, которое проводилось в прошлом году. ПАО „Лензолото“ представляло собой оболочку для ЗДК „Лензолото“, которое ведет добычу рассыпного золота в Бодайбо.

ГК «Финам»

В крайнем случае, оно останется «пустышкой». Есть риск, что после закрытия реестра акции компании могут упасть ниже, чем они стоили до объявления последних дивидендов.

Причина ажиотажа – в том, что сегодня советом директоров компании рекомендовано распределить дивиденды за 2020 год в размере по 15 219,50 руб. на одну обыкновенную акцию и по 3 699,27 руб. на одну привилегированную акцию. Дивидендная доходность к вчерашним ценам акций превышает 62%. Закрытие реестра назначено на 13 июля 2021 года.

В основном эти рекордные дивиденды представляют собой долю акционеров в прибыли «Лензолото» от продажи «Полюсу» своего единственного актива – 94,4% акций АО «ЗДК „Лензолото“ в рамках процесса консолидации активов „Полюса“, которое проводилось в прошлом году. ПАО „Лензолото“ представляло собой оболочку для ЗДК „Лензолото“, которое ведет добычу рассыпного золота в Бодайбо.

В погоне за доходностью стоит иметь в виду, что мы присутствуем в конце истории „Лензолото“. Теперь ПАО „Лензолото“ остается практически без активов и вскоре после выплаты дивидендов может быть ликвидировано, о чем „Полюс“ сообщал в объявлении о начале консолидации активов АО „ЗДК “Лензолото». Пока неизвестно, будут ли при этом выкупаться акции ПАО «Лензолото» у оставшихся акционеров и по какой цене.Калачев Алексей

ГК «Финам»

В крайнем случае, оно останется «пустышкой». Есть риск, что после закрытия реестра акции компании могут упасть ниже, чем они стоили до объявления последних дивидендов.

Новости рынков |Цены на золото должны показать самый большой рост с июля прошлого года - Альфа-Банк

- 01 июня 2021, 17:48

- |

Наш взгляд на сектор металлов и горной добычи по-прежнему оптимистичен.

Цены на золото должны показать самый большой рост с июля прошлого года, так как инфляционные опасения по-прежнему остаются в центре внимания рынков. Они повысились до $1 912/унцию на прошлой неделе, достигнув самого высокого уровня с 8 января. Учитывая, что золото пробило отметку $1 900, спрос на драгметаллы вне всякого сомнения переживает особенно благоприятный момент. Инвесторы увеличили длинные позиции до максимальных уровней за последние 20 недель.

Тихоокеанские цены спот на железную руду завершают свой волатильный месяц ростом после того как данные китайской производственной статистики показали рост производства стали, тогда как юань продолжал укрепляться, достигнув отметки 6,36 юаней/долл. В понедельник китайские фьючерсы на железную руду подорожали более чем на 5% на бирже в Сингапуре, торгуясь выше отметки $195/т, cfr. Мы не ожидаем еще одной волны ралли цен на сталь в данный момент, однако текущие уровни цен могут сохраняться устойчивыми в летний сезон. Это гарантирует привлекательную дивидендную доходность и рентабельность NLMK, MMK, SVST и EVR.

Цены на черные металлы, в том числе, на медь и алюминий также шли вверх на бирже в Шанхае. MNOD остается самой качественной инвестицией в российском горно-металлургическом секторе, на наш взгляд. В то же время рынок сталкивается с тем, что ставки на рост по меди находятся на самых низких уровнях более чем за 10 месяцев. По сельхозтоварам «быки» также сокращают свои позиции. Так как инвесторы на сырьевом рынке сокращают свои инвестиции на фоне дальнейшего роста цен, мы можем ожидать некоторой коррекции акций сырьевых производителей.

Мы не считаем, что сырьевой супер-цикл завершен, однако некоторая фиксация прибыли может иметь место.

Цены на золото должны показать самый большой рост с июля прошлого года, так как инфляционные опасения по-прежнему остаются в центре внимания рынков. Они повысились до $1 912/унцию на прошлой неделе, достигнув самого высокого уровня с 8 января. Учитывая, что золото пробило отметку $1 900, спрос на драгметаллы вне всякого сомнения переживает особенно благоприятный момент. Инвесторы увеличили длинные позиции до максимальных уровней за последние 20 недель.

Мы подтверждаем свой оптимистичный взгляд на POLY и PLZL. Мы также с оптимизмом смотрим на ALRS. Цены на алмазы могут демонстрировать рост позже в этом году, так как на рынке наблюдается дефицит предложения, запасы крупнейших производителей алмазов истощены, а спрос на ювелирные украшения из бриллиантов, особенно в премиальном сегменте, растет.«Альфа-Банк»

Тихоокеанские цены спот на железную руду завершают свой волатильный месяц ростом после того как данные китайской производственной статистики показали рост производства стали, тогда как юань продолжал укрепляться, достигнув отметки 6,36 юаней/долл. В понедельник китайские фьючерсы на железную руду подорожали более чем на 5% на бирже в Сингапуре, торгуясь выше отметки $195/т, cfr. Мы не ожидаем еще одной волны ралли цен на сталь в данный момент, однако текущие уровни цен могут сохраняться устойчивыми в летний сезон. Это гарантирует привлекательную дивидендную доходность и рентабельность NLMK, MMK, SVST и EVR.

Цены на черные металлы, в том числе, на медь и алюминий также шли вверх на бирже в Шанхае. MNOD остается самой качественной инвестицией в российском горно-металлургическом секторе, на наш взгляд. В то же время рынок сталкивается с тем, что ставки на рост по меди находятся на самых низких уровнях более чем за 10 месяцев. По сельхозтоварам «быки» также сокращают свои позиции. Так как инвесторы на сырьевом рынке сокращают свои инвестиции на фоне дальнейшего роста цен, мы можем ожидать некоторой коррекции акций сырьевых производителей.

Мы не считаем, что сырьевой супер-цикл завершен, однако некоторая фиксация прибыли может иметь место.

Новости рынков |Полюс показал успешную работу над затратами - Альфа-Банк

- 28 мая 2021, 15:17

- |

Компания Полюс вчера представила финансовые результаты за 1К21 по МСФО. Выручка и скорректированная EBITDA в целом соответствуют консенсус-прогнозурынка. Новость НЕЙТРАЛЬНА для акций компании, на наш взгляд.

Фатахов Радмир

«Альфа-Банк»

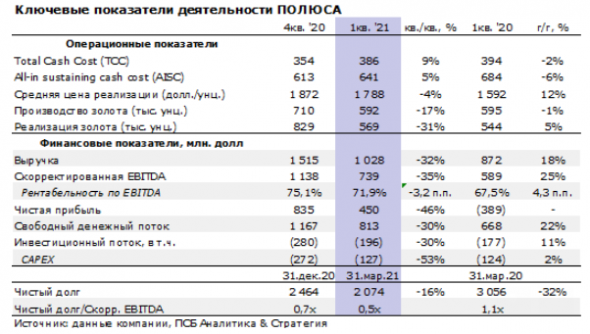

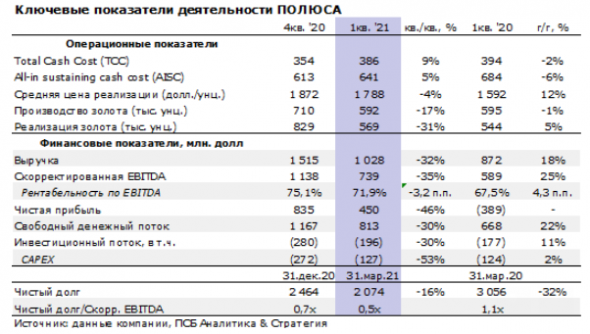

Совокупная выручка выросла на 18% г/г до $1 028 млн на фоне повышения цен реализации (+12% г/г) и роста объемов продаж золота (+5% г/г). 1К21 скорректированная EBITDA составила $739 млн (+25% г/г, -35% к/к) при рентабельности EBITDA на уровне 72%. Квартальное падение вызвано снижением производства аффинированного золота на Олимпиаде (-10%), Благодатном (-21%), Наталке (-13%) и сезонной остановкой добычи на россыпях, а также отсутствием продаж флотоконцентрата, которые ожидаются в 2К21. В свете сказанного общие денежные затраты (TCC) за 1К21 выросли всего на 9% к/к до $386/унцию, оказавшись ниже первоначального прогноза компании на уровне $425-450/унцию по итогам 2021 г. Тем не менее компания ожидает постепенного увеличения TCC с уровней 2020 г. на фоне снижения содержания металла в руде на Олимпиаде.

Баланс компании остается сильным – “чистый долг/ скорректированная EBITDA” на конец 1К21 составил 0,5x против 0,7x на конец прошлого года, отражая значительный размер денежных средств, сгенерированных за квартал. СДП вырос на 64% г/г до $423 млн на фоне динамики капиталовложений на уровне прошлого квартала, которые составили $127 млн в 1К21. Тем не менее менеджмент подтвердил свой первоначальный прогноз капиталовложений на уровне $1,0-1,1 млрд руб. в 2021 г. Напомним, что капиталовложения за 4К20 составили $272 млн, то есть на них пришлось 42% годовых инвестиций за 2020 г. Компания продолжает реализацию проектов развития действующих активов, включая недавно одобренное строительство ЗИФ-5. Продвигается ТЭО Сухой лог – оно должно завершиться в 2022 г.

Среди прочих тем следует отметить, что связанные с Covid-19 расходы составили $35 млн в 1К21 и были исключены из базы расчета скорректированной EBITDA. Менеджмент оценивает совокупные расходы на уровне $80-100 млн в зависимости от темпов роста вакцинации сотрудников компании и коллективного иммунитета.

Компания продемонстрировала успешную работу над затратами, так как общие денежные расходы (TCC) за 1К21 оказались ниже прогноза менеджмента на 2021 г. Между тем, мы видим, что цены на золото пробили отметку $1 900/унцию на фоне роста инфляционных ожиданий и ослабления курса доллара.Красноженов Борис

Фатахов Радмир

«Альфа-Банк»

Совокупная выручка выросла на 18% г/г до $1 028 млн на фоне повышения цен реализации (+12% г/г) и роста объемов продаж золота (+5% г/г). 1К21 скорректированная EBITDA составила $739 млн (+25% г/г, -35% к/к) при рентабельности EBITDA на уровне 72%. Квартальное падение вызвано снижением производства аффинированного золота на Олимпиаде (-10%), Благодатном (-21%), Наталке (-13%) и сезонной остановкой добычи на россыпях, а также отсутствием продаж флотоконцентрата, которые ожидаются в 2К21. В свете сказанного общие денежные затраты (TCC) за 1К21 выросли всего на 9% к/к до $386/унцию, оказавшись ниже первоначального прогноза компании на уровне $425-450/унцию по итогам 2021 г. Тем не менее компания ожидает постепенного увеличения TCC с уровней 2020 г. на фоне снижения содержания металла в руде на Олимпиаде.

Баланс компании остается сильным – “чистый долг/ скорректированная EBITDA” на конец 1К21 составил 0,5x против 0,7x на конец прошлого года, отражая значительный размер денежных средств, сгенерированных за квартал. СДП вырос на 64% г/г до $423 млн на фоне динамики капиталовложений на уровне прошлого квартала, которые составили $127 млн в 1К21. Тем не менее менеджмент подтвердил свой первоначальный прогноз капиталовложений на уровне $1,0-1,1 млрд руб. в 2021 г. Напомним, что капиталовложения за 4К20 составили $272 млн, то есть на них пришлось 42% годовых инвестиций за 2020 г. Компания продолжает реализацию проектов развития действующих активов, включая недавно одобренное строительство ЗИФ-5. Продвигается ТЭО Сухой лог – оно должно завершиться в 2022 г.

Среди прочих тем следует отметить, что связанные с Covid-19 расходы составили $35 млн в 1К21 и были исключены из базы расчета скорректированной EBITDA. Менеджмент оценивает совокупные расходы на уровне $80-100 млн в зависимости от темпов роста вакцинации сотрудников компании и коллективного иммунитета.

Новости рынков |Ожидается улучшение финансовых результатов Полюса в середине года - Промсвязьбанк

- 28 мая 2021, 13:35

- |

Финансовые результаты Полюса по итогам 1 квартала 2021 г.

Полюс представил вчера финансовые результаты за 1 квартал 2021 г. Их снижение по сравнению с 4 кварталом обусловлено сокращением объемов реализации, носящим отчасти сезонный и отчасти временный характер, а также цен реализации. Зато компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом 2020 года, что в совокупности поддерживает наш позитивный взгляд на ее акции, хотя и не дает достаточных оснований для переоценки. Мы ждем улучшения динамики финансовых показателей Полюса в середине года, — следствия весеннего восстановления работ на Россыпях и благоприятной ценовой конъюнктуры рынков сбыта — по нашему мнению, ключевого драйвера, поддерживающего котировки акций Полюса. Сохраняем рекомендацию «покупать» с целевой ценой 20424 руб., что предполагает потенциал роста курсовой стоимости в 28% исходя из текущих котировок.

Выручка Полюса по итогам 1 квартала 2021 года составила 1,028 млрд долл., снизившись на 32% в квартальном сопоставлении ввиду снижения объема реализации, связанного с сезонностью и снижением содержания золота в руде (компания отметила его временный характер и ожидает повышения содержания в 2022 -2023 гг.), а также небольшим откатом средних цен реализации (-4% кв/кв). EBITDA компании за отчетный период сократилась несколько сильнее, чем выручка, и составила 739 млн долл. (-35% кв/кв) на фоне снижения отпускных цен на (-4% кв/кв) и роста себестоимости производства металла (AISC: +5% кв/кв). В результате рентабельность по EBITDA снизилась до 71,9% против 75,1% кварталом ранее, но попрежнему осталась очень высокой. Чистая прибыль Полюса по итогам первых 3 месяцев 2021 года составила 450 млн (-46% кв/кв). По сравнению с 1 кварталом 2020 года Полюс сумел нарастить ключевые финпоказатели. Так, выручка увеличилась на 18% г/г в большей степени благодаря повышению цен на золото, EBITDA – на 25%. Свободный денежный поток в отчетном периоде хоть и оказался ниже, чем в 4 квартале, в годовом сопоставлении также увеличился (+22% г/г).

Продемонстрированные финрезультаты носят ожидаемый характер и нам не дают повода для переоценки перспектив Полюса. Мы позитивно оцениваем то, что компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом прошлого года, хотя и отмечаем, что сокращение удельных производственных затрат (AISC: -6% г/г) оказалось ниже темпов девальвации (среднеквартальный курс доллара к рублю прибавил 11% г/г) из-за усиления инфляционных процессов. В целом оцениваем текущее состояние бизнеса Полюса как весьма крепкое и ждем улучшения финансовых результатов в середине года благодаря сезонности (восстановлению работ на Россыпях) и благоприятной ценовой конъюнктуре рынков драгоценных металлов. Мы считаем, что последний фактор останется определяющим для акций компании в ближайшие кварталы.

«Промсвязьбанк»

Полюс представил вчера финансовые результаты за 1 квартал 2021 г. Их снижение по сравнению с 4 кварталом обусловлено сокращением объемов реализации, носящим отчасти сезонный и отчасти временный характер, а также цен реализации. Зато компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом 2020 года, что в совокупности поддерживает наш позитивный взгляд на ее акции, хотя и не дает достаточных оснований для переоценки. Мы ждем улучшения динамики финансовых показателей Полюса в середине года, — следствия весеннего восстановления работ на Россыпях и благоприятной ценовой конъюнктуры рынков сбыта — по нашему мнению, ключевого драйвера, поддерживающего котировки акций Полюса. Сохраняем рекомендацию «покупать» с целевой ценой 20424 руб., что предполагает потенциал роста курсовой стоимости в 28% исходя из текущих котировок.

Выручка Полюса по итогам 1 квартала 2021 года составила 1,028 млрд долл., снизившись на 32% в квартальном сопоставлении ввиду снижения объема реализации, связанного с сезонностью и снижением содержания золота в руде (компания отметила его временный характер и ожидает повышения содержания в 2022 -2023 гг.), а также небольшим откатом средних цен реализации (-4% кв/кв). EBITDA компании за отчетный период сократилась несколько сильнее, чем выручка, и составила 739 млн долл. (-35% кв/кв) на фоне снижения отпускных цен на (-4% кв/кв) и роста себестоимости производства металла (AISC: +5% кв/кв). В результате рентабельность по EBITDA снизилась до 71,9% против 75,1% кварталом ранее, но попрежнему осталась очень высокой. Чистая прибыль Полюса по итогам первых 3 месяцев 2021 года составила 450 млн (-46% кв/кв). По сравнению с 1 кварталом 2020 года Полюс сумел нарастить ключевые финпоказатели. Так, выручка увеличилась на 18% г/г в большей степени благодаря повышению цен на золото, EBITDA – на 25%. Свободный денежный поток в отчетном периоде хоть и оказался ниже, чем в 4 квартале, в годовом сопоставлении также увеличился (+22% г/г).

Продемонстрированные финрезультаты носят ожидаемый характер и нам не дают повода для переоценки перспектив Полюса. Мы позитивно оцениваем то, что компания смогла показать уверенный рост бизнеса и доходов по сравнению с 1 кварталом прошлого года, хотя и отмечаем, что сокращение удельных производственных затрат (AISC: -6% г/г) оказалось ниже темпов девальвации (среднеквартальный курс доллара к рублю прибавил 11% г/г) из-за усиления инфляционных процессов. В целом оцениваем текущее состояние бизнеса Полюса как весьма крепкое и ждем улучшения финансовых результатов в середине года благодаря сезонности (восстановлению работ на Россыпях) и благоприятной ценовой конъюнктуре рынков драгоценных металлов. Мы считаем, что последний фактор останется определяющим для акций компании в ближайшие кварталы.

Наш позитивный взгляд на долгосрочные перспективы цен на золото и потенциал органического роста Полюса, как за счет постепенного освоения Сухого Лога, так и перспектив восстановления содержания золота в руде, позволяют нам оценивать его акции как привлекательные. Мы сохраняем рекомендацию «покупать» с целевой ценой 20424 руб., что предполагает потенциал роста курсовой стоимости в 28% исходя из текущих котировок.Локтюхов Евгений

«Промсвязьбанк»

Новости рынков |Результаты Полюса оказались чуть лучше консенсуса - Промсвязьбанк

- 27 мая 2021, 13:35

- |

Полюс в 1 кв. увеличил EBITDA на 25% г/г, до $739 млн — чуть лучше прогноза

Скорректированная EBITDA Полюса в 1 квартале 2021 года выросла на 25% по сравнению с аналогичным периодом прошлого года и составила $739 млн, сообщила компания. Скорректированная чистая прибыль Полюса в 1 квартале составила $469 млн, она выросла на 39% год к году.

Скорректированная EBITDA Полюса в 1 квартале 2021 года выросла на 25% по сравнению с аналогичным периодом прошлого года и составила $739 млн, сообщила компания. Скорректированная чистая прибыль Полюса в 1 квартале составила $469 млн, она выросла на 39% год к году.

Результаты Полюса оказались чуть лучше консенсуса. Относительно 4 кв. фиксируется снижение финпоказателей, но это было ожидаемо и объясняется сезонным фактором. А рост относительно 1 кв. 2020 г. обусловлен как ростом цен на 12% г/г, так и объемов реализации — на 5% г/г. Общие денежные затраты на проданную унцию (TCC) сократились за период на 2% г/г — до $386/унц. Мы рекомендуем «покупать» акции Полюса.Промсвязьбанк

Новости рынков |Ожидаемое восстановление цен на золото поддержит акции Полюса - Атон

- 27 мая 2021, 12:00

- |

Полюс представил финансовые результаты за 1К21

Выручка компании составила $1 017 млн (-32% кв/кв, -1% относительно консенсус-прогноза), что обусловлено сокращением общего объема реализации золота (-31% кв/кв) и отсутствием продаж флотоконцентрата в течение квартала, а также снижением средней цены реализации аффинированного золота (-4% кв/кв). Показатель EBITDA составил $739 млн (-35% кв/кв, +1% против консенсус-прогноза), в результате сокращения объемов реализации золота. Общие денежные затраты группы (TCC) выросли на 9% кв/кв до $386 на унцию, что связано со снижением среднего содержания золота на Олимпиаде и Благодатном и отсутствием продаж флотоконцентрата. Чистый долг сократился до $2.1 млрд с $2.5 млрд на конец 4К20, а отношение чистого долга к EBITDA снизилось до 0.5x с 0.7x в 4К20.

Выручка компании составила $1 017 млн (-32% кв/кв, -1% относительно консенсус-прогноза), что обусловлено сокращением общего объема реализации золота (-31% кв/кв) и отсутствием продаж флотоконцентрата в течение квартала, а также снижением средней цены реализации аффинированного золота (-4% кв/кв). Показатель EBITDA составил $739 млн (-35% кв/кв, +1% против консенсус-прогноза), в результате сокращения объемов реализации золота. Общие денежные затраты группы (TCC) выросли на 9% кв/кв до $386 на унцию, что связано со снижением среднего содержания золота на Олимпиаде и Благодатном и отсутствием продаж флотоконцентрата. Чистый долг сократился до $2.1 млрд с $2.5 млрд на конец 4К20, а отношение чистого долга к EBITDA снизилось до 0.5x с 0.7x в 4К20.

Полюс представил нейтральные результаты, EBITDA достигла $739 млн, что на 1% выше консенсус-прогноза. Компания не стала пересматривать прогноз по капзатратам и денежным затратам, несмотря на нестабильность этих показателей в 1К21. Мы ожидаем дальнейшего восстановления цен на золото и подтверждаем наш рейтинг ВЫШЕ РЫНКА по акциям Полюса, который торгуется с мультипликатором EV/EBITDA на уровне 8.8x против 7.2x у Полиметалла. Телеконференция состоится сегодня, 27 мая, в 16:00 МСК (в 14:00 по Лондону). Телефоны для подключения: +7 499 609 1260 (из России), 0800 031 4838 (из Великобритании). ID конференции: 1398582.Атон

Новости рынков |Полюс представит сильную отчетность на фоне ожидаемого роста объемов реализации золота - Альфа-Банк

- 26 мая 2021, 16:52

- |

Компания «Полюс» завтра представит финансовые результаты за 1К21 по МСФО и проведет телефонную конференцию.

Фаттахов Радмир

«Альфа-Банк»

Наш прогноз скорректированной EBITDA составляет $735 млн, что на 25% выше г/г благодаря росту объемов продаж и благоприятной конъюнктуре цен на фоне дальнейшего ослабления курса рубля, что привело к сокращению денежных затрат. При сценарии капиталовложений на уровне $200 млн, наш прогноз СДП за 1К21 составляет $420 млн, что на 62% выше г/г.

После публикации отчетности в тот же день компания проведет телефонную конференцию в 14:00 по лондонскому времени (16:00 мск). Мы ожидаем, что менеджмент предоставит обновленную информацию о проектах и ожидаемых сроках их реализации, а также предоставит предварительный прогноз на 2П21.

Мы ожидаем, что компания представит сильную отчетность на фоне ожидаемого роста объемов реализации золота на 5% г/г и повышения цен реализации на 12% г/г, что указывает на то, что выручка за 1К21 составит $1 027 млн.Красноженов Борис

Фаттахов Радмир

«Альфа-Банк»

Наш прогноз скорректированной EBITDA составляет $735 млн, что на 25% выше г/г благодаря росту объемов продаж и благоприятной конъюнктуре цен на фоне дальнейшего ослабления курса рубля, что привело к сокращению денежных затрат. При сценарии капиталовложений на уровне $200 млн, наш прогноз СДП за 1К21 составляет $420 млн, что на 62% выше г/г.

После публикации отчетности в тот же день компания проведет телефонную конференцию в 14:00 по лондонскому времени (16:00 мск). Мы ожидаем, что менеджмент предоставит обновленную информацию о проектах и ожидаемых сроках их реализации, а также предоставит предварительный прогноз на 2П21.

Новости рынков |КИТ Финанс Брокер - сохраняем акции Полюса в портфеле с целью 18500 рублей

- 26 мая 2021, 12:42

- |

Описание компании: Полюс — одна из крупнейших золотодобывающих и самых эффективных компаний в мире. Но главное преимущество — у Полюса самая низкая себестоимость мире. Полюс обладает 2-ыми крупнейшими запасами золота в мире и занимает 8 место по добыче.

Финансовые результаты: Компания опубликовала операционные результаты за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты.

Дивиденды: Совет директоров Полюса рекомендовал выплатить финальные дивиденды за 2020 г. в размере 387,15 руб. на акцию. Текущая дивидендная доходность составляет 2,45%. Дата закрытия реестра для получения дивидендов назначена на 7 июня 2021 г.

Финансовые результаты: Компания опубликовала операционные результаты за I кв. 2021 г. Суммарный объём производства золота снизился всего на 1% по сравнению с аналогичным периодом прошлого года – до 591,7 тыс. унций из-за падения производства флотоконцентрата.

Несмотря на незначительное снижение добычи золота, общий объём продаж увеличился на 5% – до 569 тыс. унций. А выручка на фоне роста цен на золото выросла на 18% – до $1017 млн. Таким образом, Полюс опубликовал относительно сильные операционные результаты.

Дивиденды: Совет директоров Полюса рекомендовал выплатить финальные дивиденды за 2020 г. в размере 387,15 руб. на акцию. Текущая дивидендная доходность составляет 2,45%. Дата закрытия реестра для получения дивидендов назначена на 7 июня 2021 г.

Цветные металлы демонстрируют четвертую неделю роста кряду на фоне снижения доллара и доходности казначейских облигаций, после того, как опасения о сворачивании стимулирующей программы поддержки экономики ФРС ослабли. Сохраняем акции Полюса в портфеле с целью 18500 руб.КИТ Финанс Брокер

Новости рынков |Производственные результаты Полюса нейтральны - Промсвязьбанк

- 27 апреля 2021, 12:55

- |

Полюс в 1 кв. сократил производство золота на 1% г/г и на 17% к 4 кв., до 592 тыс. унций

Полюс в 1 квартале 2021 года снизил производство золота на 1% по сравнению с аналогичным периодом прошлого года, до 592 тыс. унций, сообщила компания. При этом по сравнению с 4 кварталом производство упало на 17%.

Полюс в 1 квартале 2021 года снизил производство золота на 1% по сравнению с аналогичным периодом прошлого года, до 592 тыс. унций, сообщила компания. При этом по сравнению с 4 кварталом производство упало на 17%.

Снижение производства обусловлено преимущественно сезонным фактором остановки добычи на ключевых месторождениях. Это также повлияло как на сокращение объемов реализации на 31%, так и на сокращение выручки компании на 32% относительно 4 кв. 2020 г. По сравнению с 1 кв. 2020 г. и выручка, и объемы реализации выросли — на 18% и 5% соответственно. Мы нейтрально оцениваем производственные результаты Полюс Золота.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс